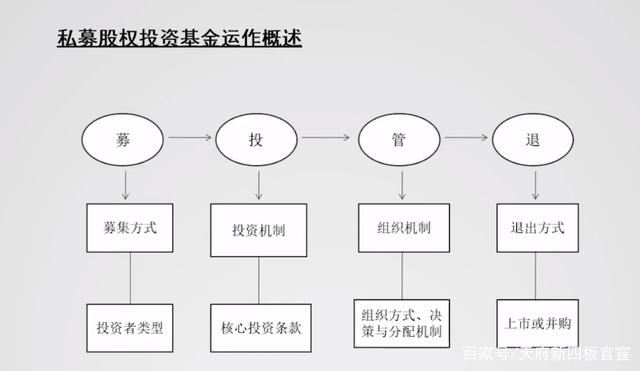

私募股權(quán)投資基金作為資本市場(chǎng)的重要參與者,其運(yùn)作流程通常概括為“募、投、管、退”四個(gè)核心環(huán)節(jié)。這一流程體系不僅體現(xiàn)了基金管理的專業(yè)性,更是實(shí)現(xiàn)資本增值的關(guān)鍵路徑。

一、募集階段:資金集結(jié)的起點(diǎn)

募集是私募股權(quán)投資基金運(yùn)作的首要環(huán)節(jié)。基金管理人向符合條件的合格投資者募集資金,確立基金規(guī)模與投資策略。此階段需完成基金設(shè)立法律架構(gòu)設(shè)計(jì)、擬定基金合同、確定管理費(fèi)與收益分成機(jī)制等關(guān)鍵工作。值得注意的是,隨著監(jiān)管趨嚴(yán),基金管理人必須嚴(yán)格遵循投資者適當(dāng)性原則,確保募集過(guò)程合規(guī)透明。

二、投資階段:價(jià)值發(fā)現(xiàn)的藝術(shù)

投資階段是基金運(yùn)作的核心,包括項(xiàng)目搜尋、盡職調(diào)查、價(jià)值評(píng)估和交易設(shè)計(jì)。基金管理團(tuán)隊(duì)需要從眾多項(xiàng)目中篩選出具有成長(zhǎng)潛力的標(biāo)的,通過(guò)詳盡的財(cái)務(wù)、法律、業(yè)務(wù)盡職調(diào)查把控風(fēng)險(xiǎn),最終通過(guò)股權(quán)收購(gòu)等方式完成投資。成功的投資決策往往建立在深入的行業(yè)研究和精準(zhǔn)的企業(yè)價(jià)值判斷基礎(chǔ)上。

三、管理階段:價(jià)值提升的過(guò)程

投資完成后,基金管理人積極參與被投企業(yè)的經(jīng)營(yíng)管理,通過(guò)董事會(huì)席位、定期報(bào)告、戰(zhàn)略指導(dǎo)等方式為企業(yè)賦能。此階段的工作重點(diǎn)包括:幫助企業(yè)優(yōu)化治理結(jié)構(gòu)、引入專業(yè)人才、拓展市場(chǎng)渠道、提升運(yùn)營(yíng)效率等。積極主動(dòng)的投后管理是確保投資價(jià)值持續(xù)增長(zhǎng)的重要保障。

四、退出階段:價(jià)值實(shí)現(xiàn)的收官

退出是實(shí)現(xiàn)投資回報(bào)的最終環(huán)節(jié)。常見(jiàn)的退出方式包括:IPO上市、并購(gòu)重組、股權(quán)轉(zhuǎn)讓和企業(yè)回購(gòu)等。基金管理人需要根據(jù)市場(chǎng)環(huán)境和企業(yè)發(fā)展?fàn)顩r,選擇最優(yōu)的退出時(shí)機(jī)與方式,最大化投資回報(bào)。成功的退出不僅為投資者創(chuàng)造了價(jià)值,也為基金贏得了市場(chǎng)聲譽(yù)。

私募股權(quán)投資基金的“募投管退”是一個(gè)完整的價(jià)值創(chuàng)造鏈條。每個(gè)環(huán)節(jié)都要求基金管理人具備專業(yè)的投資能力、豐富的管理經(jīng)驗(yàn)和敏銳的市場(chǎng)洞察力。對(duì)于投資者而言,理解這一流程有助于更好地評(píng)估基金產(chǎn)品的投資價(jià)值與風(fēng)險(xiǎn)特征,做出更明智的投資決策。